企業の安全性を測る指標:流動比率とは?〜中小企業の実態調査から読み解く〜?流動比率の基礎知識と中小企業の実態

企業の安全性を測る「流動比率」を徹底解説! 短期的な支払い能力を示す重要指標を、計算方法から業種別の目安、改善策まで詳しく解説。中小企業庁の最新データに基づき、建設業、製造業、情報通信業などの業種別平均値を公開。資金繰りの安定化、銀行融資への影響も。自社の流動比率をチェックし、経営改善に役立てよう!

流動比率の実態:中小企業の実態調査から

中小企業の財務状況、何で判断する? 流動比率と?

当座比率で、企業の支払能力を判断。

この章では、中小企業の実態調査に基づき、各業種の流動比率と当座比率の平均値について解説します。

自社の現状を把握する上で参考になります。

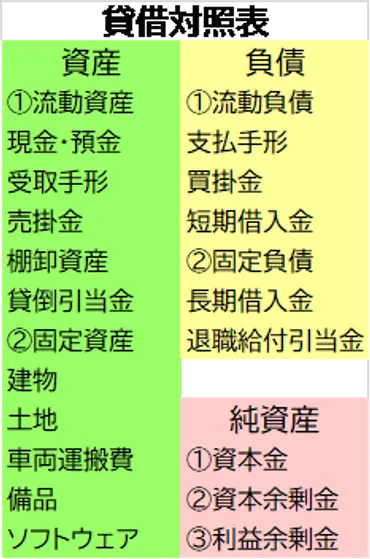

✅ 流動比率は、流動資産を流動負債で割って計算し、100%以上が安全、200%以上が理想とされる指標です。これは、1年以内の支払能力を示すものです。

✅ 当座比率も同様に、(流動資産 - 棚卸資産)を流動負債で割って計算し、100%以上が理想とされています。これらの比率は、企業の財務健全性を示す重要な指標です。

✅ 記事では、主要な産業別の流動比率と当座比率の平均値が示されており、中小企業の実態調査に基づいて算出されています。また、コロナ禍による影響も考慮されています。

さらに読む ⇒ビジネスの教科書だいぞう出典/画像元: https://dyzo.consulting/5656/中小企業庁の調査データは、非常に具体的で参考になりますね。

自社の流動比率と当座比率を比較して、現状を把握したいと思います。

中小企業庁の「中小企業実態基本調査 令和5年確報(令和4年決算実績)」に基づき、各業種の流動比率と当座比率の平均値が算出されています。

この調査は、2024年7月30日のデータに基づいており、企業の短期的な支払能力を示す流動比率と、より現金化しやすい資産に焦点を当てた当座比率の両方を確認できます。

例えば、建設業では流動比率が223.83%、当座比率が190.15%であり、設備工事業はさらに高い数値を示しています。

一方で、製造業では業種によってばらつきがあり、食料品製造業は低め、なめし革・同製品・毛皮製造業は高めの流動比率です。

このように、業種ごとに詳細な数値が示されており、自社の状況を評価する上で、非常に参考になります。

中小企業の実態調査の結果は、具体的な数値が示されていて、大変参考になります。自分の将来のためにも、しっかり勉強しておきます。

流動比率の改善策:資金繰りの安定化に向けて

流動比率が低いと何が起きる?資金繰り、どうなる?

資金繰りの悪化。短期的な支払いが困難に。

この章では、流動比率が低い場合に、どのように改善策を実行すればよいのか、具体的な方法について解説します。

✅ 流動比率は、企業の短期的な支払能力(安全性)を示す指標であり、銀行の融資判断などにも利用される。

✅ 流動比率は、1年以内に現金化できる流動資産を、1年以内に返済する必要がある流動負債で割って計算し、200%以上が優良、100%以下は要改善と判断される。

✅ 流動比率は業種によって異なり、現金の流れが早い業種(電力、小売業など)では、流動比率が低くても資金繰りに問題がない場合もある。

さらに読む ⇒横浜の税理士顧問、セカンドオピニオン、経営計画のビジョン税理士法人出典/画像元: https://suzuki-tax.net/shacho-kyokasho/current-ratio2流動比率を改善するための具体的な方法が分かりやすく解説されていますね。

自社の状況に合わせて、適切な対策を講じることが重要です。

流動比率が低い場合、資金繰りに問題が生じる可能性があります。

流動比率を改善するためには、主に二つの方法があります。

一つは、流動資産を増やすことです。

具体的には、売掛金の早期回収、在庫管理の最適化、余剰資金の有効活用などが有効です。

もう一つは、流動負債を減らすことです。

買掛金の支払いを遅らせる、短期借入金を長期借入金に転換するなどの方法があります。

これらの対策を実行することで、企業の短期的な支払能力を高め、資金繰りを安定させることができます。

流動比率の改善は、銀行融資や資金調達にも良い影響を与える可能性があります。

流動比率を改善するための具体的な方法が分かりやすかったです。売掛金の早期回収や在庫管理の見直しなど、すぐに取り組めるものから始めてみたいと思います。

まとめ:流動比率を経営に活かす

流動比率、なぜ重要?企業の健全性、どう測る?

資金繰り安定!経営基盤強化に不可欠。

この章では、流動比率を経営に活かすための方法をまとめます。

企業の財務健全性を高めるために、どのように活用できるのか見ていきましょう。

公開日:2024/09/21

✅ 自己資本比率の高さに固執するのではなく、流動比率を重視し、短期的な支払能力を高めることが中小企業の財務健全性にとって重要である。

✅ 流動比率を改善するために、売上拡大、売掛金の回収、遊休資産の売却、買掛金の支払期限延長、借入金の活用などの対策が有効である。

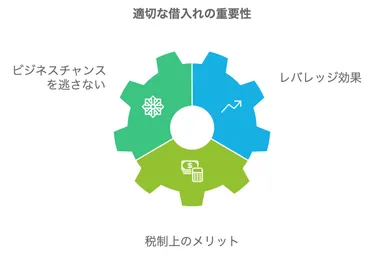

✅ 適切な借入れを行い、手元流動性を確保しながら、ビジネスチャンスを逃さず、レバレッジ効果や節税メリットを活かした、バランスの取れた財務戦略が重要である。

さらに読む ⇒環境整備・経営計画書など経営のカンドコロ出典/画像元: https://100years.tokyo.jp/archives/8884流動比率を経営に活かすための、具体的な方法がまとめられていますね。

自社の状況に合わせて、実践していきたいと思います。

流動比率は、企業の健全性を測る上で重要な指標です。

適切な流動比率は業種によって異なるため、自社の状況を把握し、同業他社との比較を行うことが重要です。

中小企業庁の調査などのデータも参考にしながら、自社の流動比率を定期的にチェックし、必要に応じて改善策を実施することで、資金繰りの安定化を図り、経営基盤を強化することができます。

最終的には、流動比率だけでなく、他の財務指標も総合的に分析し、企業の経営戦略に活かしていくことが求められます。

流動比率だけでなく、他の財務指標も総合的に分析することが重要ということが分かりました。色々な情報を組み合わせて、会社の経営に活かしていきたいです。

本日の記事では、流動比率をテーマに、基礎から中小企業の実態調査まで幅広く解説しました。

自社の財務状況を把握し、改善に役立てていきましょう。

💡 流動比率は、短期的な支払能力を示す重要な指標であり、企業の財務健全性を測る上で不可欠です。

💡 適切な流動比率は業種によって異なり、自社の状況を把握し、同業他社と比較することが重要です。

💡 流動比率を改善するには、流動資産を増やし、流動負債を減らすことが重要です。資金繰りの安定化に繋がります。